Energie Investeringsaftrek (EIA) aantrekkelijker voor zonnepanelen door verlaagde ondergrens

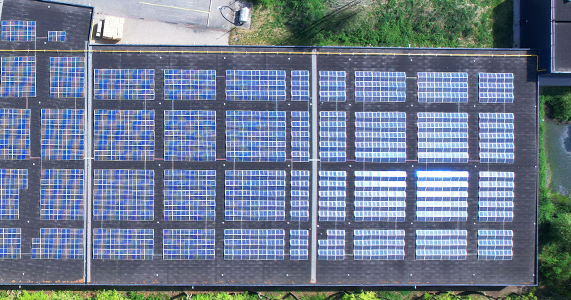

De Energie-investeringsaftrek (EIA) is een fiscale regeling waarmee de overheid bedrijven ondersteunt bij investeringen in energiebesparende bedrijfsmiddelen en duurzame energie. Ook kleinere systemen met zonnepanelen komen per direct in aanmerking voor de Energie Investeringsaftrek.

Ook kleinere systemen met zonnepanelen komen per direct in aanmerking voor de Energie Investeringsaftrek (EIA). In 2019 lag de ondergrens op 25 kilowattpiek, maar deze is in 2020 verlaagd naar 15 kilowattpiek.

Afgelopen september werd met Prinsjesdag al bekend dat het budget voor de Energie Investeringsaftrek (EIA) voor ondernemers ook in 2020 147 miljoen euro bedraagt en dat de regeling verbreed zou worden per 1 januari 2020.

45 procent

De Energie-investeringsaftrek (EIA) is een fiscale regeling waarmee de overheid bedrijven ondersteunt bij investeringen in energiebesparende bedrijfsmiddelen en duurzame energie. Met EIA kan men 45 procent van de investeringskosten van energiebesparende bedrijfsmiddelen aftrekken van de fiscale winst, bovenop de gebruikelijke afschrijving. Daardoor betaalt men minder inkomstenbelasting of vennootschapsbelasting

Nederlandse bedrijven vroegen in 2018 1.888 keer EIA aan voor zonnepanelen; een toename van 40 procent. Dat was een toename van 21 procent ten opzichte van een jaar eerder. Vorig jaar werd met Prinsjesdag al besloten de EIA-regeling te verlengen tot 2024.

Hausse aan aanvragen verwacht

‘Door de wijzigingen is de EIA per 1 januari 2020 veel bereikbaarder geworden voor de kleinzakelijke markt’, stelt Romano Hagen van De Centrale BTW Teruggave. ‘Door de verlaging van de ondergrens naar 15 kilowattpiek kunnen veel meer bedrijven gebruikmaken van deze aantrekkelijke regeling en naar verwachting komt er een hausse aan aanvragen.’

Ondernemers mogen in het jaar van aanschaf van de zonnepanelen een extra bedrag van de winst in aftrek brengen. Hagen hierover: ‘De extra aftrek bedraagt voor elke kilowattpiek 45 procent van 750 euro. De EIA gaat bijna altijd hand in hand met de kleinschaligheidsinvesteringsaftrek (KIA), die maximaal 28 procent van de investering bedraagt. Samen bedraagt de extra aftrek dus maximaal 73 procent.’

Terugverdientijd van 4 jaar

De koper betaalt hierdoor in het jaar van aanschaf minder belasting door de extra aftrekpost. De omvang hiervan is volgens Hagen afhankelijk van het belastingtarief dat de ondernemer betaalt. ‘Bij een B.V. is het tarief 16,5 tot 25 procent maar bij een ondernemer zonder B.V. kan het tarief zelfs oplopen tot 49,5 procent. De EIA is dus voor ondernemers zonder B.V. nog aantrekkelijker. De totale belastingvermindering ligt omgerekend tussen de 10 tot maximaal 30 procent van het aankoopbedrag.’

Hagen rekent voor dat een pv-systeem bestaande uit 45 zonnepanelen en met een aanschafwaarde van 15.000 euro exclusief btw een belastingvoordeel van 3.943 euro kan opleveren. ‘De investering bedraagt dan nog iets meer dan 11.000 euro en de terugverdientijd is 4 jaar met een rendement dat in 10 jaar gemiddeld op ruim 6,6 procent ligt.’

Online Calculator

Uiteraard is de rekensom per klant verschillend, maar dit kan heel goed inzichtelijk gemaakt worden. Via de Online Calculator kunnen ondernemers inzicht krijgen hoeveel zonnepanelen voor hen interessant is en welke investering daarbij komt kijken.

SDE+ subsidie

De EIA is alleen voor ondernemers met een kleinverbruikersaansluiting, dat is een aansluiting van maximaal 3 x 80 Ampere. Ondernemers met een grootverbruikaansluiting kunnen bij hun investering in zonnepanelen gebruik maken van de SDE+ subsidie. Met deze subsidie het interessant om zoveel mogelijk zonnepanelen te plaatsen, omdat een ondernemer met een SDE+ subsidie drie keer geld verdient aan zonnepanelen.

Profiteer van de Energie Investeringsaftrek!

Wilt u ook profiteren van de subsidies waar u in aanraking voor komt? Wij kijken graag met u mee naar de duurzame mogelijkheden voor uw bedrijf en regelen uw subsidie. Neem voor meer informatie over onze duurzame oplossingen contact met ons op, of ontvang nu een gratis adviesgesprek!

Bron: SolarMagazine

Ook interesse in energieopslag?

Plan een gratis adviegesprek, of bereken direct uw besparing in de calculator!Ontdek meer nieuws