Optimalisatie belastingvoordelen zonnepanelen

De laatste jaren is door ondernemers veel geïnvesteerd in zonnepanelen op bijvoorbeeld kantoorgebouwen of stallen. Het mooie is dat met het investeren in zonnepanelen aanzienlijke fiscale voordelen te behalen zijn. Denk daarbij aan de kleinschaligheidsinvesteringsaftrek (KIA) en energie-investeringsaftrek (EIA).

De laatste jaren is door ondernemers veel geïnvesteerd in zonnepanelen op bijvoorbeeld kantoorgebouwen of stallen. Het mooie is dat met het investeren in zonnepanelen aanzienlijke fiscale voordelen te behalen zijn. Denk daarbij aan de kleinschaligheidsinvesteringsaftrek (KIA) en energie-investeringsaftrek (EIA). Hierbij is vaak nog veel mogelijk om deze fiscale voordelen te optimaliseren. Hieronder volgt een eerste tip voor optimalisatie.

Hoogte investeringsaftrek

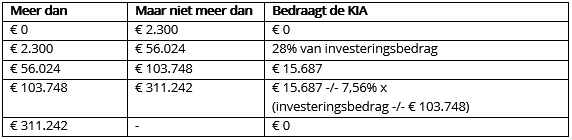

Allereerst is het belangrijk om te kijken hoe de hoogte van de KIA en EIA wordt bepaald. Voor de KIA geldt de onderstaande tabel. Bij een totaal bedrag aan investeringen in bedrijfsmiddelen (waaronder zonnepanelen) van ruim € 55.000 is de maximale KIA bereikt. Elke euro meer aan investeringen levert geen voordeel of zelfs nadeel op.

Om voor EIA in aanmerking te komen geldt dat het gezamenlijk piekvermogen van de zonnepanelen meer moet zijn dan 25 kW. Als die grens wordt overschreden wordt over het aankoopbedrag EIA berekend, met een maximum van € 750 voor elke kW aan piekvermogen.

Het percentage is 58%. Als sprake is van een investering in zonnepanelen met een piekvermogen van 30 kW, bedraagt de maximale EIA daardoor 30 x € 750 x 58% = € 13.050. Is het aankoopbedrag lager, dan wordt de EIA berekend over het aankoopbedrag.

splitsen investering

Voor de maximale hoogte van de investeringsaftrek kan het aantrekkelijk zijn om de investering te splitsen. Immers, de hoogte van de KIA is afhankelijk van het totaal aan investeringen in een boekjaar.

Stel dat een ondernemer in 2016 een aantal staldaken vol wil leggen met zonnepanelen en kiest voor een investering in zonnepanelen van in totaal € 90.000. Het gezamenlijk piekvermogen is 90 kW. Als er geen andere investeringen zijn heeft deze ondernemer de volgende investeringsaftrek:

€ 15.687 aan KIA

€ 39.150 aan EIA +

€ 54.837 aan investeringsaftrek in totaal

Besluit de ondernemer echter zijn investering te splitsen en de helft te investeren in 2016 en de andere helft in 2017, dan levert dit veel meer investeringsaftrek op:

€ 15.687 (2016) + € 15.687 (2017) aan KIA

€ 19.575 (2016) + € 19.575 (2017) aan EIA +

€ 70.524 aan investeringsaftrek in totaal

Optimalisatie is maatwerk

Uitgaande van een inkomstenbelastingtarief van 40% levert dat een voordeel op van ruim € 6.000.

Wel is het van belang om goed op te blijven letten. Als door splitsing van de investering het piekvermogen van de deelinvesteringen dalen tot onder de 25 kW, gaat dat ten koste van het totale bedrag aan EIA. Daarnaast is het niet volledig zeker of in 2017 ook voor investeringen in zonnepanelen EIA verkregen kan worden.

pAls er naast de zonnepanelen ook geïnvesteerd wordt in andere bedrijfsmiddelen, wordt de rekensom anders. Het blijft daarom maatwerk, maar met een goede timing en planning van investeringen valt vaak veel voordeel te behalen.

Bron: Jasper Gorter, Alfa Accountants

Ook interesse in energieopslag?

Plan een gratis adviegesprek, of bereken direct uw besparing in de calculator!Ontdek meer nieuws